特定口座のご案内

2016年1月より課税方式が変更され、公募株式投資信託に加えて、以下の債券および公社債投信について特定口座での管理が可能となりました。

| 債券 | 国債、地方債、外国国債、外国地方債、公募公社債、上場公社債等。

|

|---|---|

| 公社債投信 | 公募公社債投信の受益権、証券投信以外の公募投信の受益権等。 |

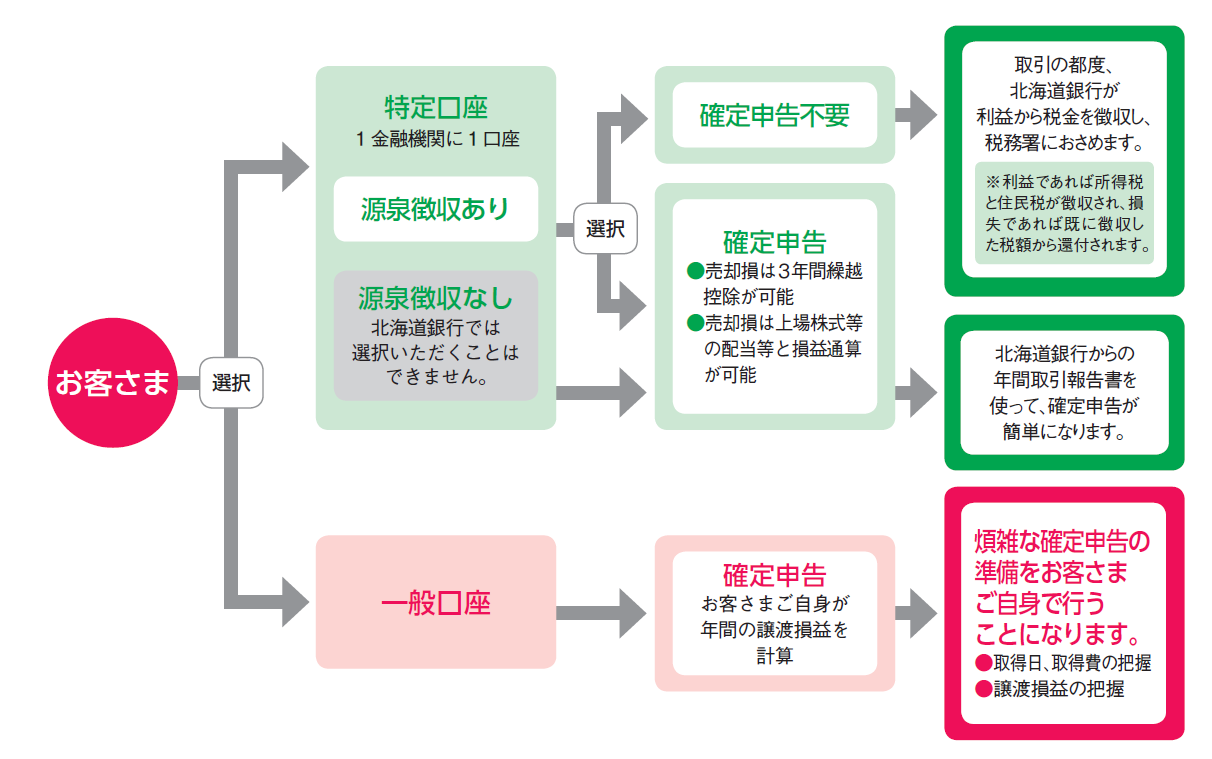

特定口座の概要

特定口座とは、投資信託および国債・地方債について、当行がお客さまに代わってその譲渡損益や収益分配金・利子等を計算し、確定申告の煩雑な手続きや負担を軽減するためのしくみです。

- 特定口座内において上場株式等※の譲渡損益を計算します。

- 北海道銀行で取扱う上場株式等とは投資信託および国債・地方債をいいます。

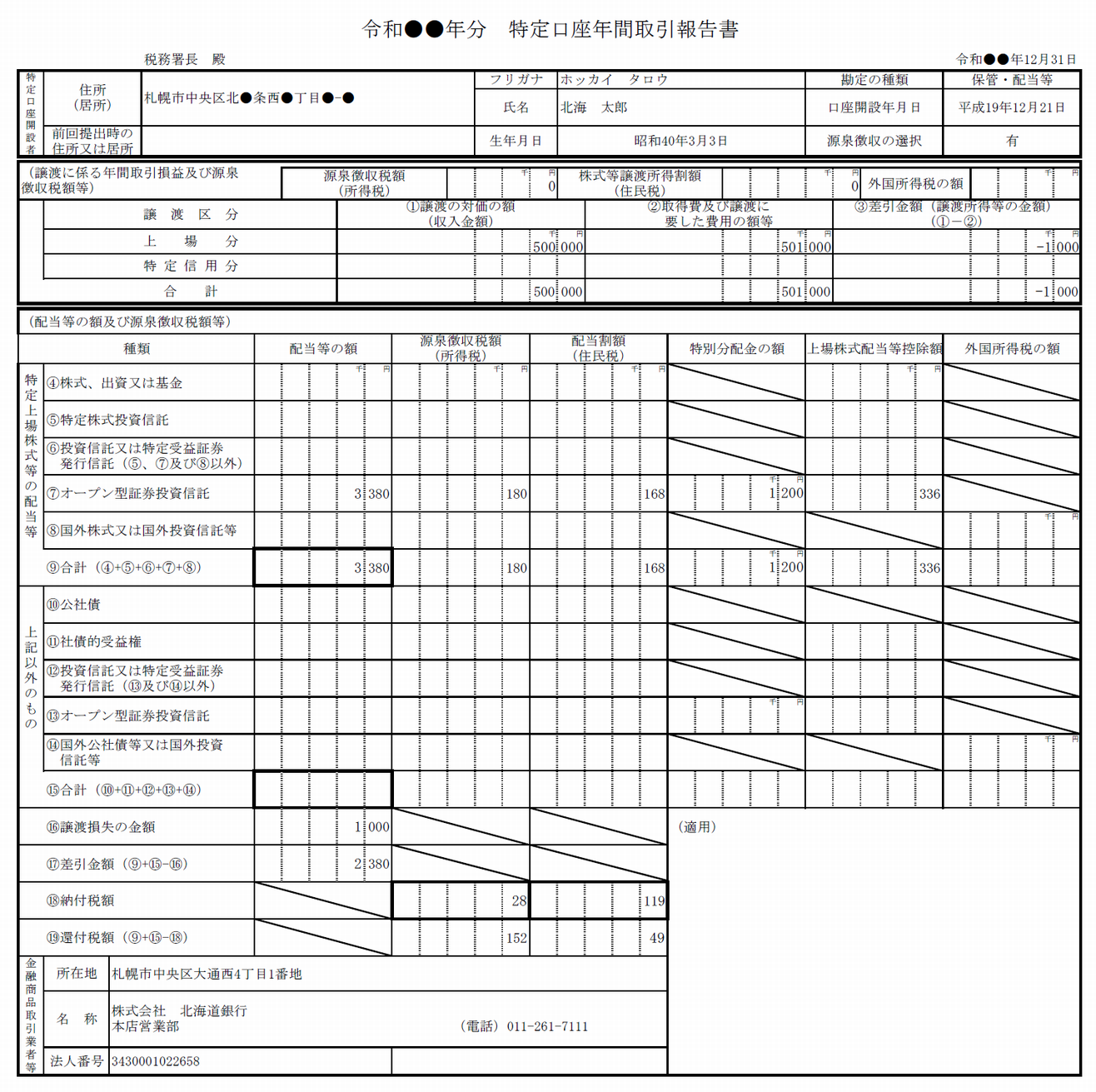

- 1年間(1月1日から12月31日)の譲渡損益等を集計した「特定口座年間取引報告書」を作成します。

- 「源泉徴収あり」を選択された場合、以下のお取扱いとなります。

- 譲渡益について源泉徴収を行います。

- 売却損と配当所得を損益通算し、超過徴収となった税額は翌年に還付します。

- 確定申告が不要となります(なお、確定申告を行うこともできます)。

- 「源泉徴収なし」の場合でも、「特定口座年間取引報告書」を使用し簡易な確定申告が可能となります。

- 北海道銀行では「源泉徴収なし」を選択いただくことはできません。

- 特定口座は1金融機関に1口座のみ開設可能です。

- 投資信託と債券の両取引がある場合、お取引店が同一店であり、かつ投資信託の「指定預金口座」と債券の「利金・償還金振替口座」が同一口座である必要があります。

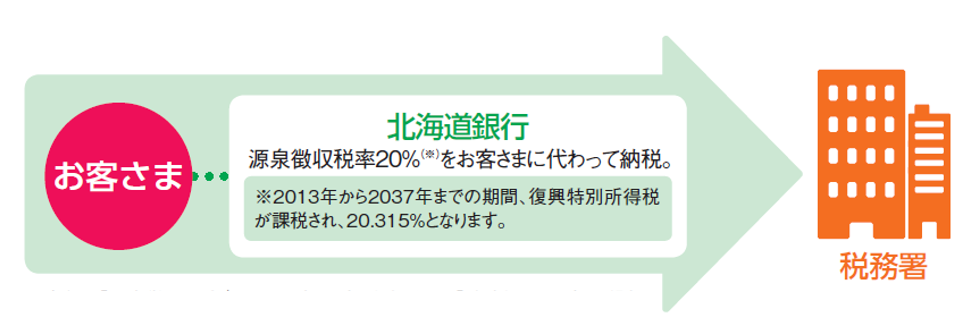

源泉徴収口座をご利用いただくと

源泉徴収口座のしくみ

特定口座をご利用いただき、源泉徴収口座※を選択していただいた場合は確定申告が不要となります(なお、確定申告を行うこともできます)。

- 当行は「源泉徴収口座」のみを取扱い致します。なお、「譲渡損失の3年間繰越控除」を利用される場合、あるいは他の金融機関の特定口座で生じた損益と通算する場合は確定申告が必要です。

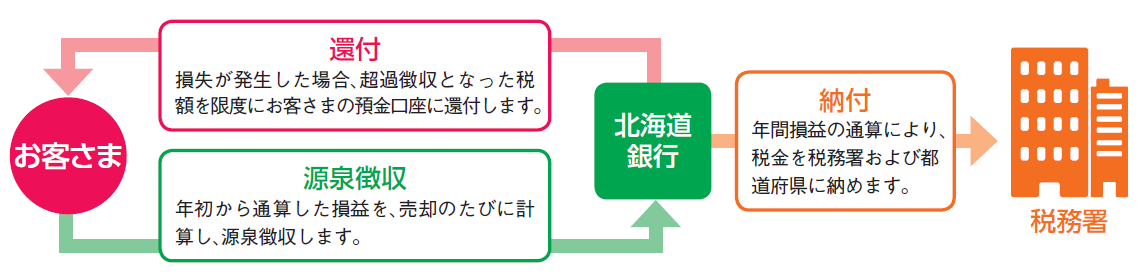

税金が還付される場合があります。

年初から通算して利益が発生している場合には、当行が税金を徴収し、損失の場合には徴収した税額を限度にお客様に還付し、税務署および都道府県に納めます。

「特定口座年間取引報告書」の見本

公共債についてのご注意事項

- 公共債は預金ではありません。また、預金保険の対象ではありません。

- 債券の価格は、市場金利の変動により上下しますので、償還前に売却する場合には、お受取金額が投資元本を割り込むことがあります。

- 発行者の信用状況の悪化および発行者に対する外部評価の変化等により損失を被ることがあります。

- 当該債券の利払時期に応じて、買取・中途換金のできない期間があります。また、いったん約定が成立したお取引は取消や内容の変更ができません。

- 公共債のご購入にあたっては、購入対価のみのお支払いとなります。

- 受渡日の翌日から付利されます。

- 販売単位は国債が額面5万円以上5万円単位(個人向け国債は額面1万円以上1万円単位)、地方債は銘柄によって額面1万円以上1万円単位のものと10万円以上10万円単位のものがあります。

- 北海道銀行で購入された公共債は投資者保護基金の対象ではありません。

- 公共債のお取引は、クーリングオフの対象にはなりません。

- お申し込みの際は、購入される商品の契約締結前交付書面等をお渡ししますので、よくお読みいただき、必ず内容をご確認のうえ、ご自身でご判断ください。

<<個人向け国債のご注意事項>>

- 個人向け国債は預金ではありません。また、預金保険の対象ではありません。

- 当該債券の利払時期に応じて、買取・中途換金のできない期間があります。また、いったん約定が成立したお取引は取消や内容の変更ができません。

- 個人向け国債のご購入にあたっては、購入対価のみのお支払いとなります。

- 個人向け国債のお取引は、クーリングオフの対象にはなりません。

- 個人向け国債は発行から1年間、原則として中途換金はできません。なお、保有者ご本人がお亡くなりになった場合、または災害救助法の適用対象となった大規模な自然災害により被害を受けられた場合は、発行から1年以内であっても中途換金が可能です。

- 個人向け国債を中途換金する際、以下により算出される中途換金調整額が、売却される額面金額に経過利子を加えた金額より差し引かれることになります。

- 変動 10年:直前 2回分の各利子(税引前)相当額×0.79685

- 固定 5年:2回分の各利子(税引前)相当額×0.79685

- 固定 3年:2回分の各利子(税引前)相当額×0.79685

- 個人向け国債をご購入の際は、「契約締結前交付書面」の内容をよくお読みください。

投資信託についてのご注意事項

- 投資信託は預金商品ではなく、預金保険の対象ではありません。また、当行でお取扱する投資信託は、投資者保護基金の対象ではありません。

- 投資信託は値動きのある有価証券(株式・債券・リート等)等に投資するため、元本の保証や、一定の利回りが約束されている商品ではありません。

- 投資信託は組入れ資産の価格の下落(株式・債券等の価格の下落や金利の変動、その他商品固有の要因)により基準価額が下落し投資元本を割り込むことがあります。また、組入れられた株式・債券等の発行体の信用状況の悪化等の影響による基準価額の下落により投資元本を割り込むことがあります。

- 外貨建て資産に投資するものは、このほかに為替相場の変動により基準価額が変動するため投資元本を割り込むことがあります。

- 投資信託の運用による利益および損失は、投資信託をご購入のお客さまに帰属します。

- 一部の投資信託には、信託期間中に中途換金ができないものや、換金可能日時があらかじめ制限されているものがあります。

- 北海道銀行は投資信託の募集・お申込等のお取扱を行い、投資信託の設定・運用は運用会社、信託財産の管理等は信託銀行が行います。

- 投資信託は、個別の投資信託毎に投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なりますので、お申込みにあたっては、必ず最新の「投資信託説明書(交付目論見書)」や「契約締結前交付書面」等をよくご覧いただき、ご自身でご判断ください。

- お申込時に直接ご負担いただく費用・・・申込手数料 上限3.85%(消費税込)

- ご換金時に直接ご負担いただく費用・・・信託財産留保額 上限1.2%

- 投資信託の保有期間中に間接的にご負担いただく費用・・・信託報酬 上限2.2%(消費税込)

- その他費用・・・上記以外に保有期間等に応じて監査費用、有価証券売買時の売買委託手数料、外貨建資産の保管費用がかかります。交付目論見書、契約締結前交付書面等でご確認ください。(その他費用の金額は、保有期間などにより異なるため表示することができません。)

- 前記に記載しているリスクや費用につきましては、一般的な投資信託を想定しております。費用の料率につきましては、当行でお取扱している投資信託が徴収するそれぞれの費用のうち、最高の料率を記載しております。投資信託に係るリスクや費用は、それぞれの投資信託により異なりますので、お申込の際は事前によく、目論見書や契約締結前交付書面をご覧ください。